Dans un marché européen de plus en plus intégré, les entrepreneurs et les entreprises dépassent souvent les frontières nationales. Avoir des clients à Berlin, des fournisseurs à Madrid et une base opérationnelle à Paris est devenu courant. Cette réalité économique soulève une question importante : comment gérer efficacement ses finances à l’échelle européenne ? Pour une entreprise moderne, tout commence par une identité forte.

Pourquoi ouvrir un compte pro dans un autre pays de l’UE

L’idée d’ouvrir un compte bancaire professionnel hors de son pays de résidence peut sembler complexe, mais elle offre des avantages stratégiques concrets. C’est un droit pour toute personne résidant légalement dans l’Union européenne.

- Faciliter les échanges commerciaux : Si une part importante de votre activité se situe dans un autre pays de l’UE, disposer d’un IBAN local simplifie les transactions, réduit les frais et rassure vos partenaires commerciaux.

- Accéder à des services plus innovants : Certains pays sont à la pointe des technologies financières. Ouvrir un compte dans une néobanque basée dans l’un de ces pays peut vous donner accès à des outils de gestion plus performants.

- Optimiser la gestion multi-marchés : Pour les entreprises présentes dans plusieurs pays, centraliser ou segmenter les flux financiers via des comptes dans différentes juridictions peut clarifier la comptabilité.

- Contourner des restrictions locales : Il peut arriver qu’une banque dans votre pays de résidence refuse d’ouvrir un compte pour diverses raisons. Se tourner vers une alternative dans un autre État membre est alors une solution viable.

Les solutions numériques simplifient les démarches

Autrefois, ouvrir un compte à l’étranger impliquait des déplacements et une paperasse complexe. Aujourd’hui, la situation a radicalement changé. L’émergence des plateformes financières digitales a rendu l’ouverture d’un compte bancaire professionnel en ligne à l’étranger accessible en quelques clics, sans avoir à se déplacer. Des acteurs comme Finom, Revolut ou N26 permettent aux entrepreneurs de créer un compte avec un IBAN d’un autre pays européen directement depuis leur smartphone, en fournissant les documents nécessaires de manière dématérialisée.

Qui peut ouvrir un compte et quelles sont les règles

Le principe européen est clair : toute personne résidant légalement dans un pays de l’UE a le droit à un « compte de paiement de base », et les banques ne peuvent refuser une demande sur le seul critère de la nationalité ou du lieu de résidence. Pour un compte professionnel, les banques peuvent demander de justifier d’un intérêt légitime (par exemple, des liens commerciaux avec le pays). Il est crucial de noter deux obligations majeures : vous devez vous conformer aux règles de lutte contre le blanchiment d’argent et vous avez l’obligation légale de déclarer ce compte étranger à l’administration fiscale de votre pays de résidence.

Lire aussi : IA pour nom d’entreprise

Tableau récapitulatif des documents et informations requis

Bien que les exigences puissent varier légèrement d’une banque à l’autre, une base documentaire commune est presque toujours demandée pour l’ouverture d’un compte professionnel.

| Catégorie de Document | Exemples Concrets | Points Clés à Vérifier |

|---|---|---|

| Pièce d’identité du dirigeant | Passeport, carte nationale d’identité, titre de séjour en cours de validité. | La validité du document est essentielle. La vérification se fait souvent via une photo ou un appel vidéo pour les banques en ligne. |

| Justificatifs de l’entreprise | Extrait Kbis (ou équivalent), statuts de la société, numéro d’immatriculation. | Les documents doivent être récents. Une traduction peut être demandée par certaines banques traditionnelles. |

| Informations fiscales | Numéro d’Identification Fiscale (NIF) de votre pays de résidence. | Cette information est obligatoire pour l’échange automatique d’informations entre les administrations fiscales européennes. |

| Informations sur les bénéficiaires | Liste des bénéficiaires effectifs détenant plus de 25% du capital. | Une pièce d’identité pour chaque bénéficiaire effectif est également requise dans le cadre de la réglementation anti-blanchiment. |

Quel IBAN choisir : français ou étranger ?

Un point crucial pour un entrepreneur basé en France est la nationalité de l’IBAN (International Bank Account Number) fourni. De nombreuses néobanques européennes fournissaient historiquement des IBAN de leur pays d’origine (DE pour l’Allemagne, NL pour les Pays-Bas, etc.). Bien que la loi européenne (règlement SEPA) interdise la « discrimination à l’IBAN », dans la pratique, certaines entreprises et administrations françaises peuvent encore causer des difficultés avec un IBAN non-français (commençant par FR). Pour recevoir des paiements de l’URSSAF, des services des impôts ou de certains clients, un IBAN français est fortement recommandé pour éviter tout frottement administratif. Heureusement, la plupart des acteurs majeurs proposent désormais des IBAN français à leurs clients résidant en France, un critère à vérifier absolument avant de choisir.

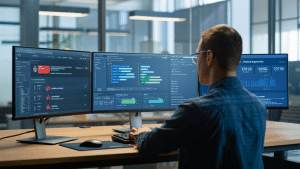

Comparatif des offres de comptes professionnels en ligne

Voici un aperçu des offres tarifaires de quelques acteurs populaires sur le marché français. Les prix sont indicatifs et peuvent évoluer.

| Fournisseur | Offre d’Entrée de Gamme | Tarif Mensuel (HT) | Offre pour PME | Note Importante |

|---|---|---|---|---|

| Finom | Solo | 0 € | Start (17 €/mois) | IBAN FR disponible. Cashback sur les offres payantes. |

| Qonto | Basic | À partir de 9 € | Smart (19 €/mois) | Solution très complète avec IBAN FR et dépôt de capital. |

| N26 | Business Standard | 0 € | Smart (4,90 €/mois) | Principalement pour les freelances. Historiquement IBAN DE. |

| Bunq | Easy Bank Pro | 7,99 € | Easy Bank Pro XL (13,99 €/mois) | Permet d’avoir des IBAN de plusieurs pays, dont la France. |

Conclusion

En conclusion, l’Europe bancaire est aujourd’hui bien plus accessible qu’auparavant. L’ouverture d’un compte professionnel dans un autre pays de l’Union est une démarche stratégique à la portée de nombreux entrepreneurs, particulièrement grâce à la simplicité offerte par les solutions en ligne. La clé du succès réside dans une bonne préparation des documents et une transparence totale vis-à-vis des administrations fiscales.